Après la réforme de l’AVS, il est prévu de faire évoluer la LPP. Rappelons que la Loi sur la Prévoyance Professionnelle définit ce que les employeurs doivent au minimum faire pour leurs employés. Chaque employeur est libre d’offrir de meilleures conditions, tant que ce minimum légal est respecté.

Cette réforme est complexe et nous souhaitons ici vous informer des points essentiels, de façon vulgarisée et factuelle.

À la suite de l’acceptation du projet par le Parlement suisse en mars 2023, un référendum a été lancé. Celui-ci ayant abouti, le projet sera soumis en votation au peuple suisse au mois de septembre 2024. Son entrée en vigueur, en cas d’acceptation, sera définie ultérieurement.

Les principaux objectifs de cette réforme sont les suivants :

• garantir le versement des rentes futures

• renforcer le financement de la LPP et

• améliorer la couverture des personnes employées à temps partiel

Nous allons ici détailler les 3 mesures de la réforme, lesquelles peuvent avoir des conséquences pour les employeurs ainsi que sur la prévoyance des employés. Il s’agit des mesures principales, d’autres sont également prévues mais moins impactantes pour la majorité de la population. Le projet complet qui sera soumis à votation est disponible sur le site de la Confédération.

Les modifications de la loi ont donc non seulement un impact sur les cotisations et prestations des personnes et entreprises assurées au minimum légal actuel, mais peuvent aussi impacter des plans aujourd’hui plus généreux que ce minimum légal.

Ou dit autrement, certains plans aujourd’hui plus généreux que le minimum légal seront en-dessous du nouveau minimum légal et devront donc être adaptés.

Néanmoins, dans la grande majorité des cas, le cumul des mesures augmentant l’épargne permettra de compenser la diminution du taux de conversion.

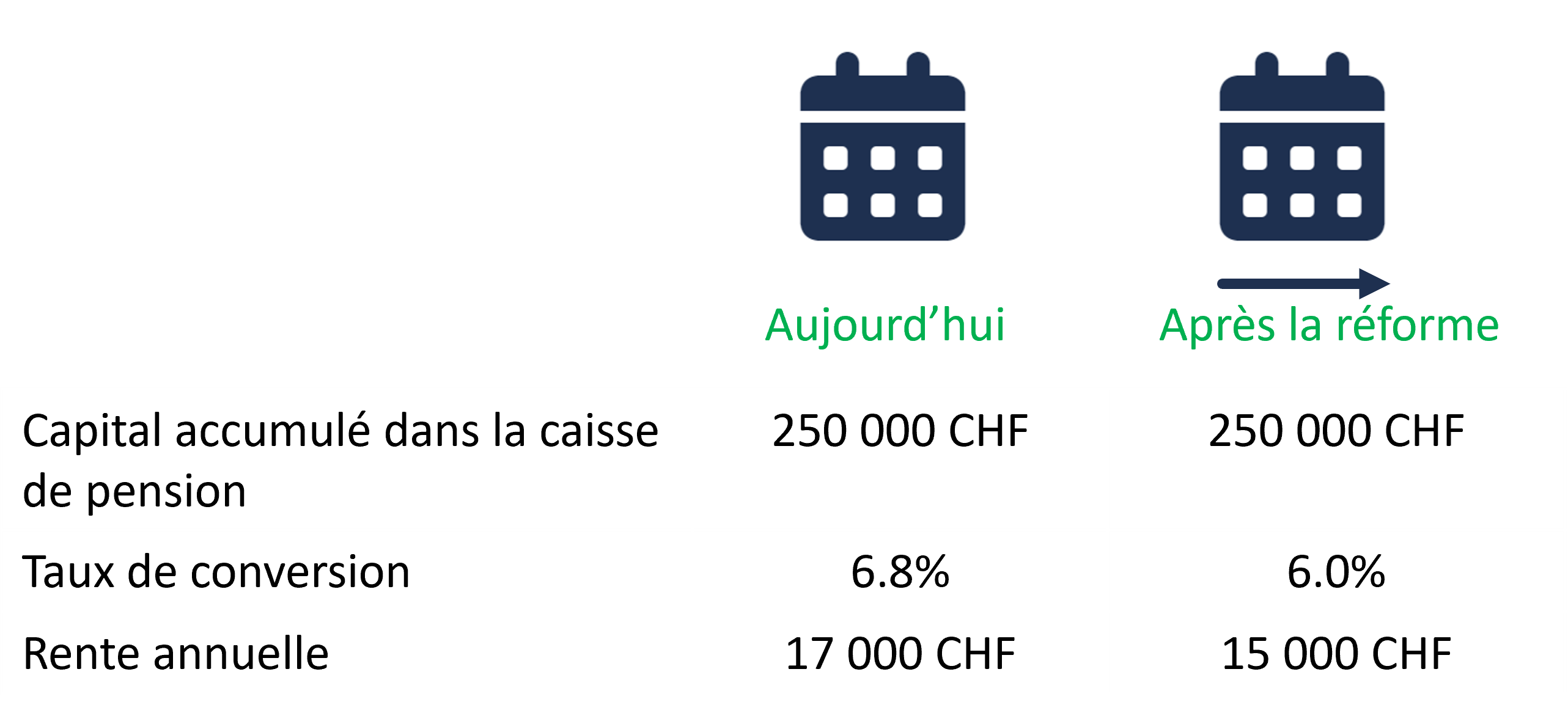

1. Réduction du taux de conversion minimum

Taux de conversion minimum qui diminue de 6.8 à 6% pour les personnes n’étant assurées que pour le minimum légal.

Exemple de conséquence pour une personne assurée selon le régime obligatoire :

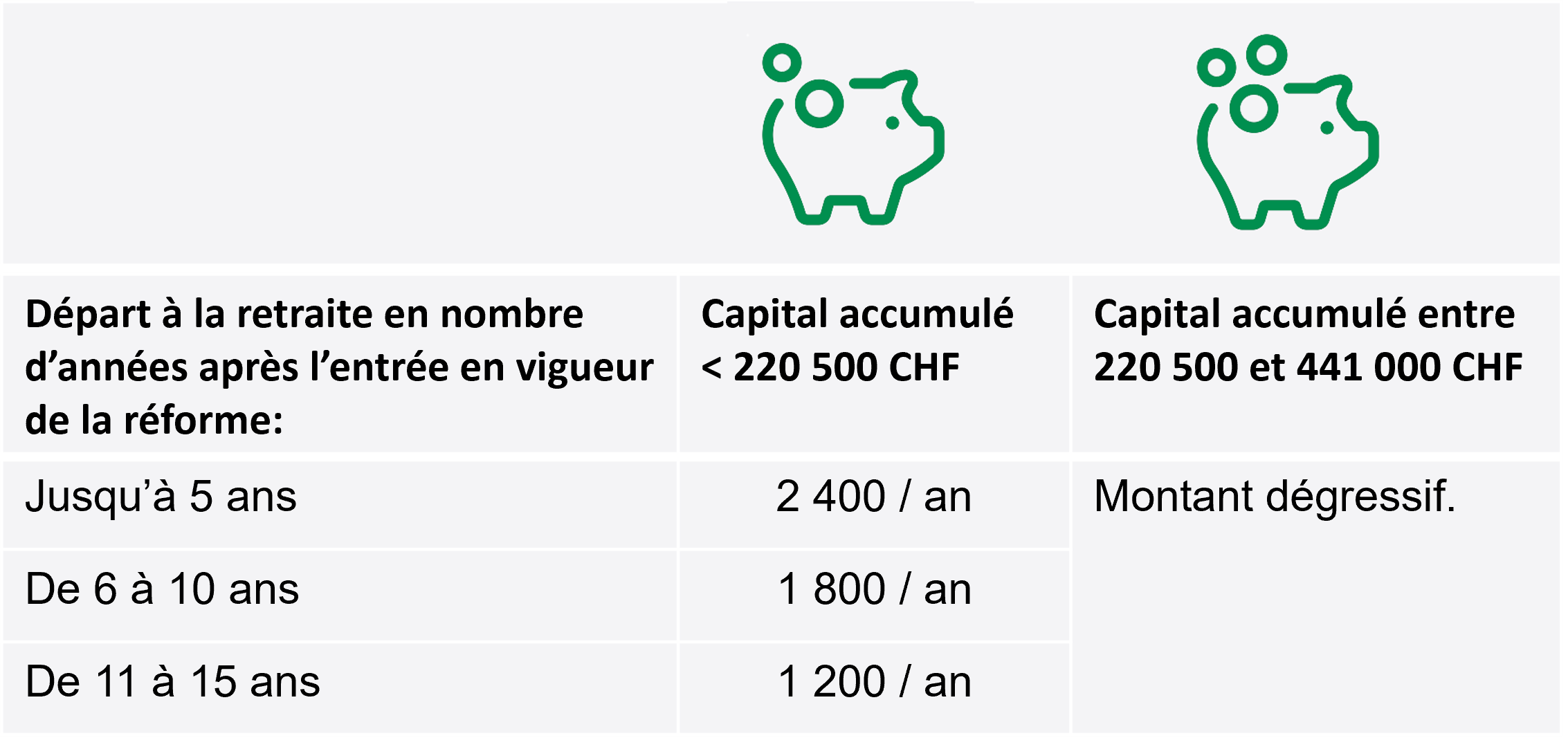

2. Compensation financière pour la génération transitoire

L’exemple ci-dessus montre que la rente annuelle d’une personne partant à la retraite diminuera. Afin de compenser cette diminution, il est prévu de verser un supplément de rente, lequel sera versé à vie. Pour en bénéficier, il faut atteindre l’âge de retraite ordinaire (65 ans actuellement) dans les 15 années qui suivront l’entrée en vigueur de la réforme et disposer d’un avoir de vieillesse lors du départ à la retraite d’au maximum 441'000 CHF.

3. Renforcement du processus d’épargne

Afin de renforcer le processus d’épargne et au final augmenter l’avoir de vieillesse des personnes assurées, 3 mesures sont prévues :

• Simplification des bonifications de vieillesse

• Diminution du seuil d’entrée pour être assuré

• Calcul de la déduction de coordination en fonction d’un pourcentage

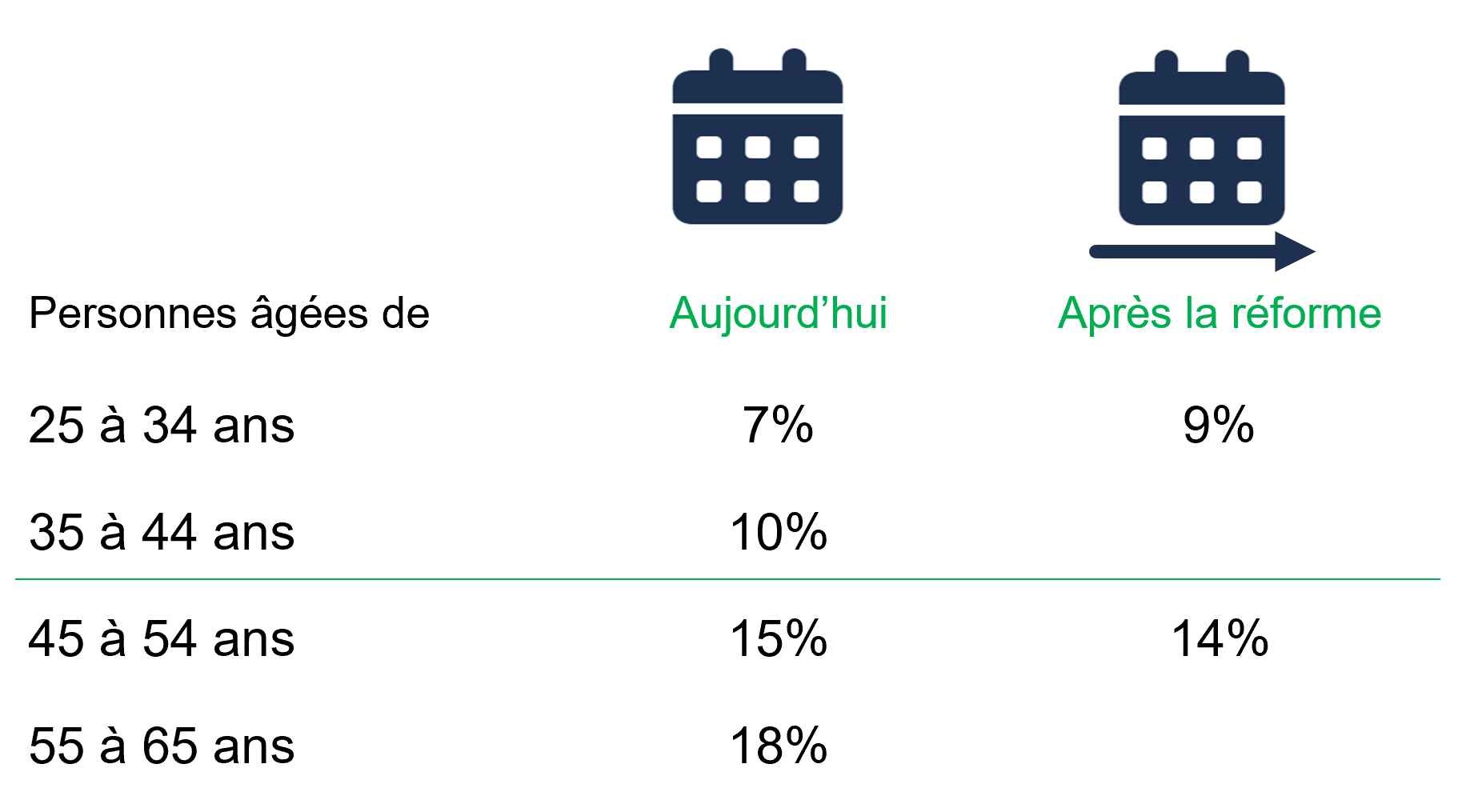

Simplification des bonifications de vieillesse

L’avoir de vieillesse est composé des versements de la personne assurée, de son employeur, ainsi que des intérêts composés. Les versements (bonifications) sont calculés en pourcent du salaire assuré.

En cas d’acceptation de la réforme, il n’y aura plus que 2 échelons.

Diminution du seuil d’entrée

Le salaire AVS minimal permettant à une personne employée d’être assurée passera de 22'050 CHF aujourd’hui à 19'845 CHF après la réforme, soit une baisse de 10%. Ainsi, un nombre plus élevé de personnes pourront être assurées.

Calcul de la déduction de coordination

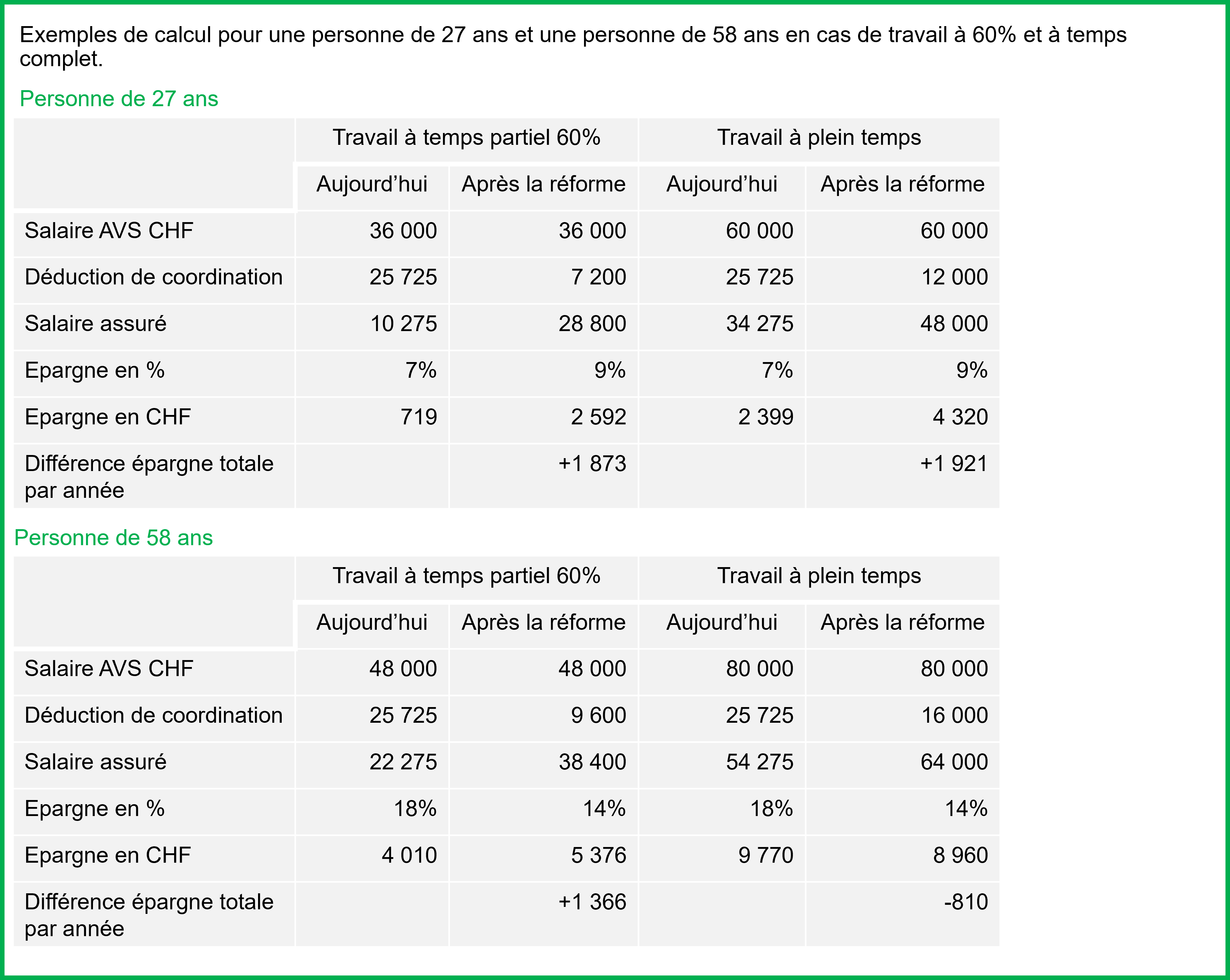

Actuellement, le montant de la déduction de coordination est un montant fixe de 25’725 CHF et ceci quel que soit le taux d’occupation. Afin d’améliorer la couverture des personnes travaillant à temps partiel, la déduction de coordination sera calculée en pourcent du salaire. Ce pourcentage s’élèvera à 20% du salaire AVS et impliquera la disparition du salaire coordonné minimal (aujourd’hui 3'675 CHF).

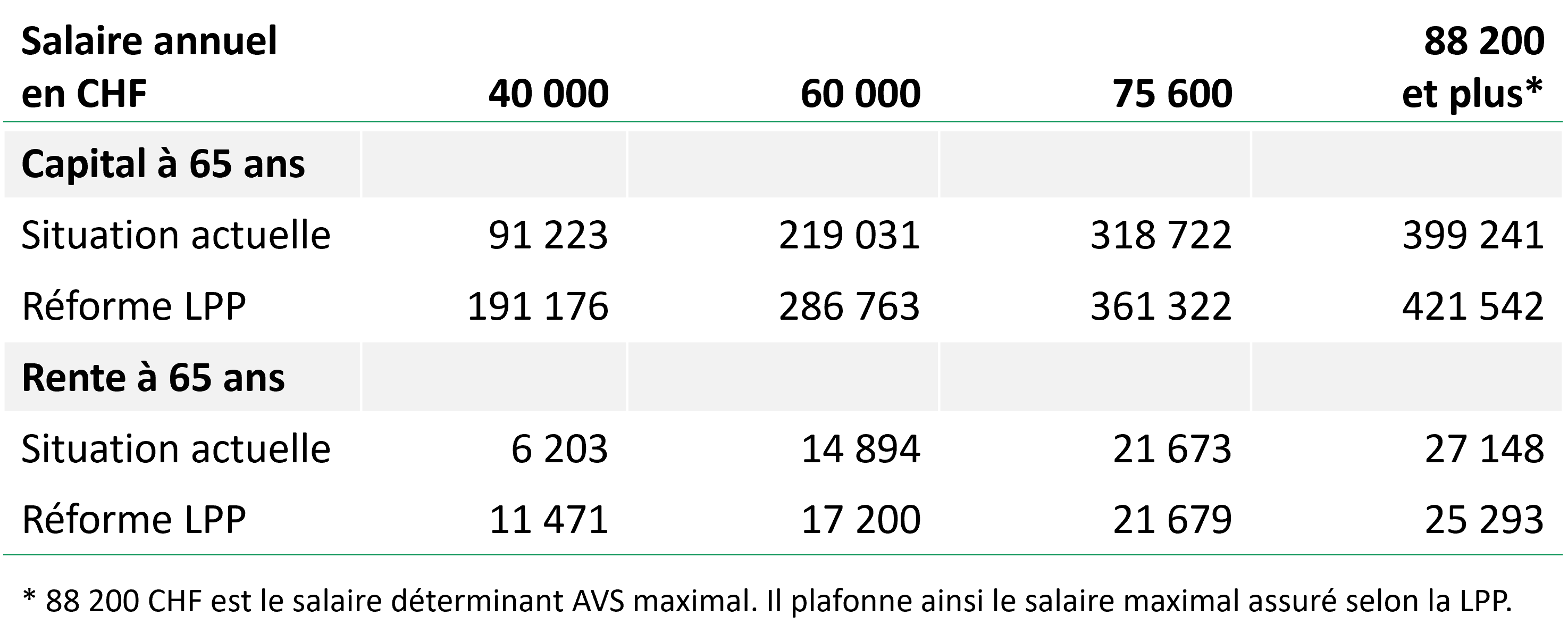

Le tableau ci-dessous montre les différences pour un employé ayant fait toute sa carrière, de 25 à 65 ans, dans le système actuel et dans le système prévu par la réforme de la LPP. En tenant compte d’un intérêt moyen équivalent au taux LPP, soit 1.25% pour 2024, la réforme améliore la situation des assurés ayant un salaire annuel inférieur à 75'600 CHF.

Alors, que faire dans l’immédiat en tant qu’employeur?

Les explications et exemples ci-dessus montrent que les effets de la réforme sur les cotisations et rentes de chaque personne assurée dépendent du salaire assuré, de l’âge, du taux d’occupation et de l’avoir de vieillesse. Le plan choisi par l’entreprise et les prestations liées sont également déterminants pour les calculs. Pour l’employeur aussi, les conséquences sont liées aux éléments précités ainsi qu’à la structure d’âge de ses employés. Le résultat de la votation étant incertain et en cas d’acceptation, la date d’entrée en vigueur n’étant pas connue, il est, pour l’instant, urgent d’attendre.

Importance de la prévoyance individuelle

Bien que ces mesures aient toutes pour objectif de maintenir le montant des rentes futures, il est extrêmement important de prendre son avenir en main et de constituer son 3e pilier. Celui-ci permet non seulement d’épargner pour son propre logement, sa retraite ou le financement d’un projet d’activité lucrative à son propre compte, mais également de bénéficier d’avantages fiscaux et de protéger ses proches.

Vous avez des questions? Nous sommes à votre disposition.